| Vous amener à réaliser vos rêves et à atteindre vos objectifs personnels, en optimisant votre cote de crédit. |

Voici 10 situations où nous pouvons vous aider…

1. Vous avez de la difficulté à obtenir du financement pour une nouvelle propriété, une voiture ou un bateau, et vous aimeriez comprendre pourquoi.

2. Vous souhaitez consolider vos dettes.

3. Vous avez déjà fait faillite et vous voulez corriger votre dossier de crédit en y apportant les modifications nécessaires qui refléteront réellement votre situation financière.

4. Vous avez déjà fait une proposition de consommateur et désirez prendre des actions concrètes.

5. Vous voulez vous assurer d’être accepté au crédit avant même de demander un prêt.

6. Vous voulez tout simplement mettre à jour votre dossier de crédit.

7. Vous souhaitez augmenter votre crédit sans pour autant effectuer de demande de crédit.

8. Vous désirez vous assurer d’être accepté auprès d’un prêteur et de bénéficier du meilleur taux possible.

9. Vous aimeriez redresser votre situation financière.

10. Vous aimeriez enfin avoir l’esprit tranquille et dormir en paix.

Comment procédons-nous?

- Contact auprès d’Equifax et de TransUnion pour obtenir votre dossier de crédit

- Analyse de chaque créance apparaissant à votre dossier de crédit

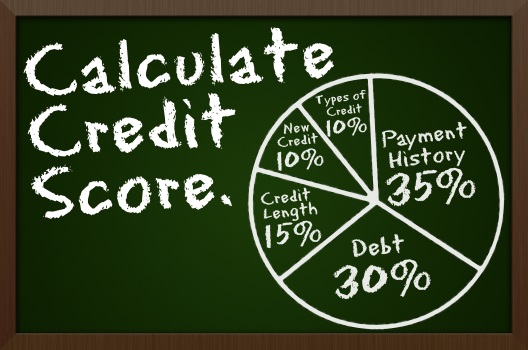

- Analyse de la répartition de votre cote de crédit en fonction de votre historique de paiement, de vos dettes, etc.

- identification des informations erronées les plus importantes et urgentes à mettre à jour.

- Mise-à-jour et rectification des informations à votre dossier de crédit auprès d’Équifax et de TransUnion, si requis

- Interventions auprès des créanciers, si requis

Pourquoi faire affaire avec nous?

Pour profiter d’un dossier de crédit qui représente véritablement votre situation financière et qui vous permet de répondre à vos besoins.

Nos honoraires

Votre dossier de crédit sera ajusté pour refléter la réalité, ces honoraires comprennent :

- les demandes auprès d’Equifax et de TransUnion;

- la mise à jour de votre dossier de crédit;

- 30 minutes de coaching et des recommandations générales. Nous vous expliquerons votre nouveau dossier de crédit et l’impact de vos futures actions sur ce dernier.

Voici la définition des différentes cotes de crédit :

- R0 Dossier trop nouveau pour être classifié. Crédit autorisé, mais non utilisé;

- R1 Paie à moins de 30 jours;

- R2 Paie entre 30 et 60 jours;

- R3 Paie entre 60 et 90 jours;

- R4 Paie entre 90 et 120 jours;

- R5 Compte accuse plus de 120 jours de retard, mais non encore classé « R9 »;

- R7 Compte payé après une consolidation de dettes à la Cour (dépôt volontaire) ou tout autre arrangement semblable (proposition de consommateur ou proposition commerciale);

- R8 Reprise de possession;

- R9 Mauvaise créance, placé en recouvrement; déménagé sans avoir de nouvelle adresse, faillite.

Qui peut consulter votre dossier de crédit ?

Des règlements ont été adoptés pour protéger vos renseignements personnels, y compris votre dossier de crédit. Habituellement, votre dossier de crédit ne peut être utilisé que dans le but de :

- vous prêter de l’argent ou vous accorder un crédit;

- recouvrer une dette que vous devez;

- vous louer un logement;

- vous embaucher;

- vous fournir une assurance (des restrictions s’appliquent dans certaines provinces);

- répondre à un besoin commercial direct.

Notre différence

Raconter votre histoire de crédit peut parfois être embarrassant. Chez nous, le passé n’est pas garant du futur, car notre expertise en crédit nous permet de rectifier votre présent pour que vous puissiez vous projeter dans l’avenir. Les clients disent de nous que nous sommes très sensibles à leurs besoins. Nous collaborons avec eux en toute transparence, sans faire de fausses promesses. Avec nous, vous aurez l’heure juste et vous bénéficierez de conseils qui vous permettront, dès que votre dossier de crédit sera mise-à-jour, de vivre pleinement et de planifier votre avenir comme vous le souhaitez.

Qui sont nos clients ?

- Dirigeants de grandes banques

- Dirigeants de banques alternatives

- Prêteurs privés

- Syndics

- Commerçants et industriels

- Consommateurs : des gens comme vous qui ont à cœur d’optimiser leur cote de crédit

| Les meilleurs conseil$ pour votre crédit |

Signification des lettres correspondant au type de crédit que vous avez

« R » : vous avez obtenu un crédit « renouvelable »; vous payez régulièrement en versant des montants variables selon le solde de votre compte, ce qui vous permet alors d’emprunter encore, jusqu’à concurrence de votre limite de crédit. Les cartes de crédit sont de bons exemples de crédit « renouvelable ».

« I » : on vous a consenti un crédit à tempérament, comme un prêt automobile; vous empruntez de l’argent une fois et vous effectuez des versements fixes, à intervalles réguliers et pendant une période préétablie jusqu’à ce que le prêt soit remboursé.

« M » : des renseignements sur votre prêt hypothécaire se trouvent dans votre dossier de crédit.

« O » : vous avez un crédit ouvert comme une marge de crédit; vous empruntez de l’argent au besoin, jusqu’à concurrence d’une certaine limite, et le solde est exigible à la fin de chaque période. Cette catégorie peut également inclure les prêts étudiants pour lesquels l’argent n’est dû qu’une fois les études terminées. S’y trouvent également les comptes de téléphonie cellulaire et de télécommunications.